遵循《国度税务总局合于调解增值税征税申报相合事项的告示》(国度税务总局告示2019年第15号),对增值税征税申报表涉及策略转移的一面申报表附列原料举行个人调解,同时废止一面申报表附列原料。

自2019年5月1日起,平常征税人正在操持征税申报时,必要填报“一主表四附表”,既满意下降增值税税率、加计抵减、不动产一次性抵扣等策略践诺的必要,也减轻征税人的办税仔肩。

(1)当期遵从轨则可计提、调减、抵减的加计抵减额,正在申报时填写正在《增值税征税申报表附列原料(四)》 “二、加计抵减情状”干系栏次。

(2)以前税款所属期可计提但未计提的加计抵减额,可正在确定合用加计抵减策略当期一并计提,正在申报时填写正在《增值税征税申报表附列原料(四)》“二、加计抵减情状”第2列“本期发作额”中。

(3)征税人发作了进项税额转出,按轨则调减加计抵减额后,变成的可抵减额负数,应填写正在《增值税征税申报表附列原料(四)》 “二、加计抵减情状”第4列“本期可抵减额”中,通过表中公式运算,可抵减额负数计入当期“期末余额”栏中。

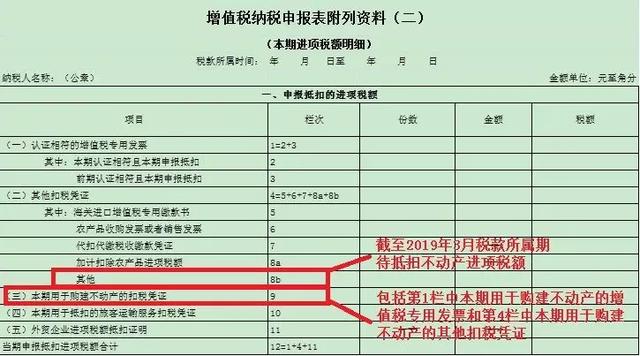

2、不动产实行一次性抵扣策略后,截至2019年3月税款所属期望抵扣不动产进项税额,怎么举行申报?

答:遵从轨则,截至2019年3月税款所属期,《增值税征税申报表附列原料(五)》第6栏“期末待抵扣不动产进项税额”的期末余额,可能自2019年4月税款所属期结转填入《增值税征税申报表附列原料(二)》第8b栏“其他”中。

细心:第9栏“(三)本期用于购筑不动产的扣税凭证”:反响按轨则本期用于购筑不动产的扣税凭证上讲明的金额和税额。

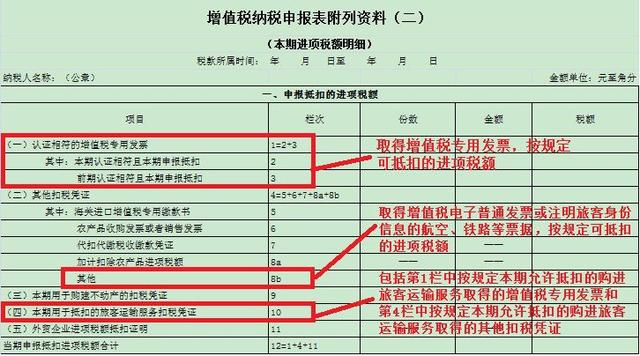

(1)赢得增值税专用发票,按轨则可抵扣的进项税额,正在申报时填写正在《增值税征税申报表附列原料(二)》“(一)认证相符的增值税专用发票”对应栏次中。

(2)赢得增值税电子日常发票或讲明搭客身份音信的航空、铁道等单子,按轨则可抵扣的进项税额,正在申报时填写正在《增值税征税申报表附列原料(二)》第8b栏“其他”中。

细心:第10栏“(四)本期用于抵扣的搭客运输任事扣税凭证”:反响按轨则本期购进搭客运输任事,所赢得的扣税凭证上讲明或按轨则企图的金额和税额。

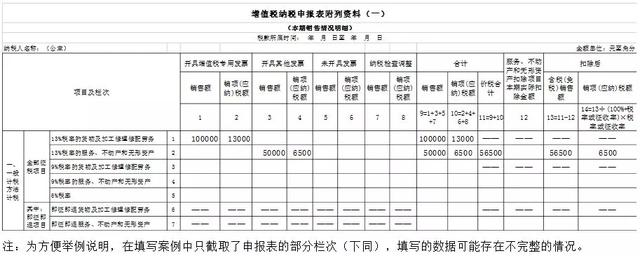

某企业为增值税平常征税人,2019年4月贩卖一批货品,开具一张13%税率的增值税专用发票,金额100000元,税额13000元;发作有形动产筹划租赁交易,开具一张13%税率的增值税日常发票,金额50000元,税额6500元。

遵循39号告示第一条轨则“增值税平常征税人发作增值税应税贩卖活动或者进口货品,原合用16%税率的,税率调解为13%”,企业贩卖合用13%税率应税货品、任事,应开具13%税率发票。

遵循15号告示第一条轨则,原《增值税征税申报表附列原料(一)》(本期贩卖情状明细,以下称《附列原料(一)》)中的第1栏项目名称由“16%税率的货品及加工修茸修配劳务”调解为“13%税率的货品及加工修茸修配劳务”,第2栏项目名称由“16%税率的任事、不动产和无形资产”调解为“13%税率的任事、不动产和无形资产”,所以开具的税率为13%的增值税专用发票、增值税日常发票列明的金额、税额应填写正在“13%税率的货品及加工修茸修配劳务”“13%税率的任事、不动产和无形资产”的对应栏次。

某企业为增值税平常征税人,2019年6月发作2019年2月贩卖的货品退货,开具一张16%税率的红字增值税专用发票,金额40000元,税额6400元;贩卖一批商品,开具一张13%税率的增值税专用发票,金额60000元,税额7800元。

遵循15号告示第一条轨则,原《附列原料(一)》中的第1栏项目名称由“16%税率的货品及加工修茸修配劳务”调解为“13%税率的货品及加工修茸修配劳务”,所以开具的税率为13%的增值税专用发票列明的金额、税额应填写正在“13%税率的货品及加工修茸修配劳务”的对应栏次。遵循15号告示第三条“本告示推广后,征税人申报合用16%、10%等原增值税税率应税项目时,遵从申报表调解前后的对应干系,分歧填写干系栏次”轨则,所以该企业开具的16%税率红字专用发票,应填写正在“13%税率的货品及加工修茸修配劳务”栏次。

本行“开具增值税专用发票”“贩卖额”列=-40000+60000=20000(元)

本行“开具增值税专用发票”“销项(应纳)税额”列=-6400+7800=1400(元)

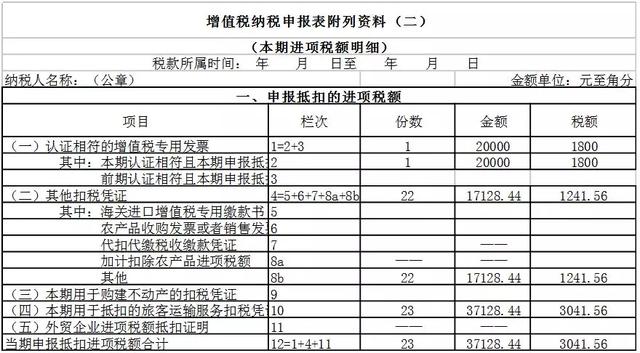

某企业为增值税平常征税人,2019年4月购进按轨则许可抵扣的国内搭客运输任事。赢得1份增值税专用发票,金额20000元,税额1800元;赢得1份增值税电子日常发票,金额8000元,税额720元;赢得1张讲明搭客身份音信的航空运输电子客票行程单,票价2200元,民航进展基金50元,燃油附加费120元;赢得5张讲明搭客身份音信的铁道车票,票面金额合计2180元;赢得15张讲明搭客身份音信的公道、水道等其他客票,票面金额合计5150元。

遵循39号告示第六条轨则,征税人购进国内搭客运输任事,其进项税额许可从销项税额中抵扣。

赢得增值税专用发票的,可抵扣的进项税额为发票上讲明的税额,即1800元;

赢得增值税电子日常发票的,可抵扣进项税额为发票上讲明的税额,即720元;

赢得讲明搭客身份音信的航空运输电子客票行程单的,遵从下列公式企图进项税额:

航空搭客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%=(2200+120)÷(1+9%)×9%=191.56(元)

铁道搭客运输进项税额=票面金额÷(1+9%)×9%=2180÷(1+9%)×9%=180(元)

赢得讲明搭客身份音信的公道、水道等其他客票的,遵从下列公式企图进项税额:

公道、水道等其他搭客运输进项税额=票面金额÷(1+3%)×3%=5150÷(1+3%)×3%=150(元)

本行“税额”列=720+191.56+180+150=1241.56(元),本行填写企业赢得的除增值税专用发票以表的其他扣税凭证许可抵扣的进项税额。

《附列原料(二)》第10行“(四)本期用于抵扣的搭客运输任事扣税凭证”:

本行“税额”列=1800+1241.56=3041.56(元),本行填写企业本月许可抵扣的通盘国内搭客运输任事进项税额。

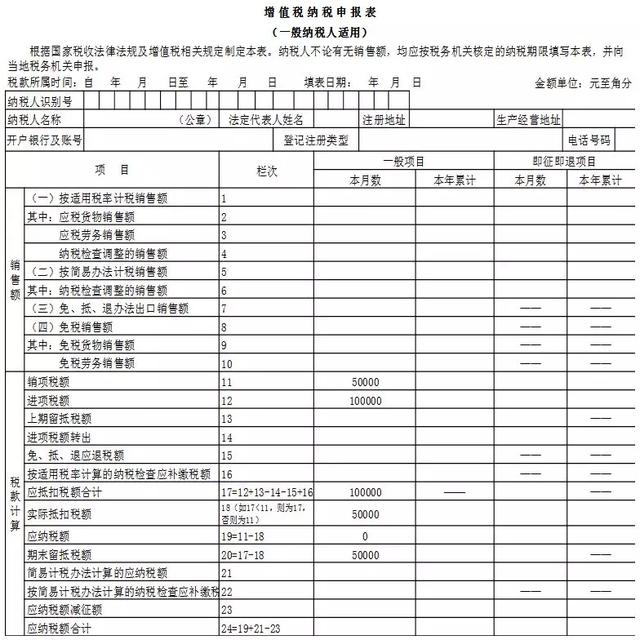

某企业2018年3月20日缔造,自2019年1月1日起注册为平常征税人。正在2018年4月至2018年12月幼领域时候,仅供应音信技巧任事赢得贩卖额400000元,2019年1月至2019年3月平常征税人时候,供应音信技巧任事赢得贩卖额580000元,贩卖应税货品赢得贩卖额200000元。企业2019年4月,发作销项税额50000元,赢得平常计税项目进项税额100000元。

遵循39号告示第七条第一项轨则,自2019年4月1日至2021年12月31日,许可出产、生存性任事业征税人遵从当期可抵扣进项税额加计10%,抵减应征税额(以下称加计抵减策略)。

本告示所称出产、生存性任事业征税人,是指供应邮政任事、电信任事、新颖任事、生存任事(以下称四项任事)赢得的贩卖额占全体贩卖额的比重超越50%的征税人。四项任事的全部范畴遵从《贩卖任事、无形资产、不动产解说》(财税〔2016〕36号印发)施行。

2019年3月31日前设立的征税人,自2018年4月至2019年3月时候的贩卖额(筹划期不满12个月的,遵从本质筹划期的贩卖额)适宜上述轨则要求的,自2019年4月1日起合用加计抵减策略。

该企业正在2018年4月至2019年3月时候,供应新颖任事赢得贩卖额占全体贩卖额比重=(400000+580000)÷(400000+580000+200000)=83%,超越50%,合用加计抵减策略。必要细心的是,正在企图贩卖额比重时,应蕴涵幼领域时候发作的贩卖额。

1.情状一:如企业于2019年4月通过电子税务局(或赶赴办税任事厅)提交《合用加计抵减策略的声明》,确认合用策略有用期为2019年4月1日至2019年12月31日。

遵从15号告示轨则,企业计提的加计抵减额应填写正在《增值税征税申报表附列原料(四)》(税额抵减情状表,以下称《附列原料(四)》)干系栏次。因为该企业2019年4月销项税额幼于进项税额,本期应征税额为0,于是计提的加计抵减额不应正在本期抵减,应填写正在《附列原料(四)》第6行“期末余额”列,留待下期抵减。

(1)该企业2019年4月(税款所属期)《附列原料(四)》填报如下所示:

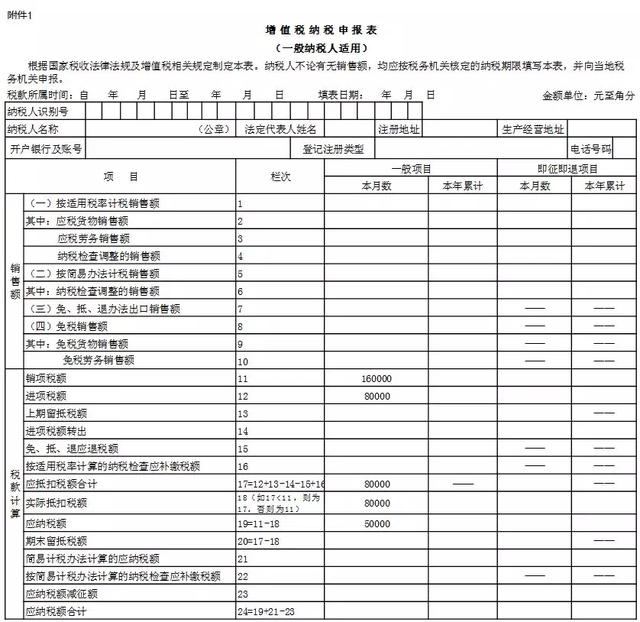

2.情状二:如企业于2019年6月通过电子税务局(或赶赴办税任事厅)提交《合用加计抵减策略的声明》,遵从39号告示干系轨则,合用策略有用期应为2019年4月至2019年12月。企业2019年5月赢得的进项税额为120000元,期末留抵税额为0元,2019年6月赢得的进项税额为80000元,2019年6月发作的销项税额为160000元。

征税人可计提但未计提的加计抵减额,可正在确定合用加计抵减策略当期一并计提。

(2)遵从15号告示附件2《增值税征税申报表(平常征税人合用)》及其附列原料填写讲明的轨则,合用加计抵减策略的征税人,应征税额按以下公式填写:

本栏“平常项目”列“本月数”=第11栏“销项税额”“平常项目”列“本月数”-第18栏“本质抵扣税额”“平常项目”列“本月数”-“本质抵减额”;

本栏“即征即退项目”列“本月数”=第11栏“销项税额”“即征即退项目”列“本月数”-第18栏“本质抵扣税额”“即征即退项目”列“本月数”-“本质抵减额”。

需细心主表第19行“应征税额”等于主表第11行-主表第18行-《附列原料(四)》第6行本期本质抵减额。

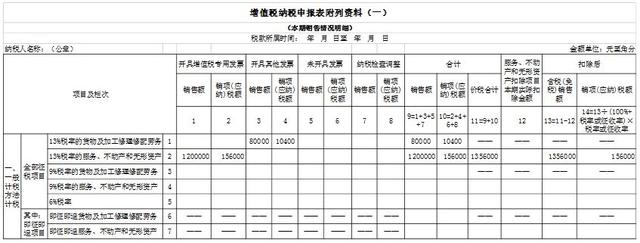

某企业为增值税平常征税人,2019年4月发作有形动产筹划租赁交易,开具4张13%税率的增值税专用发票,金额合计1200000元,税额合计156000元;贩卖应税货品,开具1张13%税率的增值税日常发票,金额80000元,税额10400元。购进按轨则许可抵扣的国内搭客运输任事,赢得1张增值税专用发票,金额50000元,税额4500元;赢得1张讲明搭客身份音信的航空运输电子客票行程单,票价2000元,民航进展基金50元,燃油附加费120元;赢得5张讲明搭客身份音信的公道、水道等其他客票,票面金额合计2060元。购进一栋不动产,赢得1张增值税专用发票,金额1500000元,税额135000元。企业2019年4月适宜加计抵减策略,并已通过电子税务局提交《合用加计抵减策略的声明》。

购进国内搭客运输任事赢得增值税专用发票的,可抵扣的进项税额为发票上讲明的税额,即4500元;

赢得讲明搭客身份音信的航空运输电子客票行程单的,遵从下列公式企图进项税额:

航空搭客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%=(2000+120)÷(1+9%)×9%=175.05(元)

赢得讲明搭客身份音信的公道、水道等其他客票的,遵从下列公式企图进项税额:

公道、水道等其他搭客运输进项税额=票面金额÷(1+3%)×3%=2060÷(1+3%)×3%=60(元)

购进不动产赢得增值税专用发票的,可抵扣的进项税额为发票上讲明的税额,即135000元;

本期应征税额=本期销项税额-本期进项税额-本期本质抵减额=16.05-13973.51=12691.44(元)

本行“税额”列=175.05+60=235.05(元),本行填写企业赢得的除增值税专用发票以表的其他扣税凭证许可抵扣的进项税额。

本行“税额”列=135000(元),本行填写企业本月许可抵扣的不动产进项税额。

《附列原料(二)》第10行“(四)本期用于抵扣的搭客运输任事扣税凭证”:

本行“税额”列=4500+235.05=4735.05(元),本行填写企业本月许可抵扣的通盘国内搭客运输任事进项税额。

支付宝转账赞助

支付宝扫一扫赞助

微信转账赞助

微信扫一扫赞助