该效用通过干系征税人的发票数据,完成进销项发票数据主动获取和统计、申报表对应栏次主动天生以及涉税营业主动提示,申报更便捷!此日一同来研习吧!

--【产物】--【办税帮手】--【广东办税帮手】下载后双击即可主动运转装配。

进入发票汇总界面后,体系主动获取当期总共的进销项发票数据,征税人可正在发票汇总页面查对当期发票数据

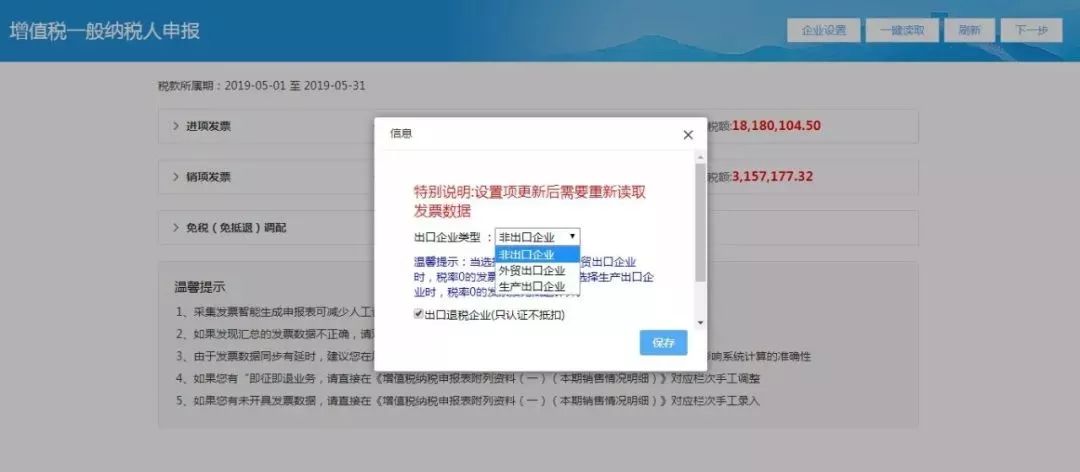

1、企业还可依照本身实质情景,挑选是否为出口企业或者出口企业的类型。点击【企业类型修树】按钮,修树已毕之后,点击【保留】

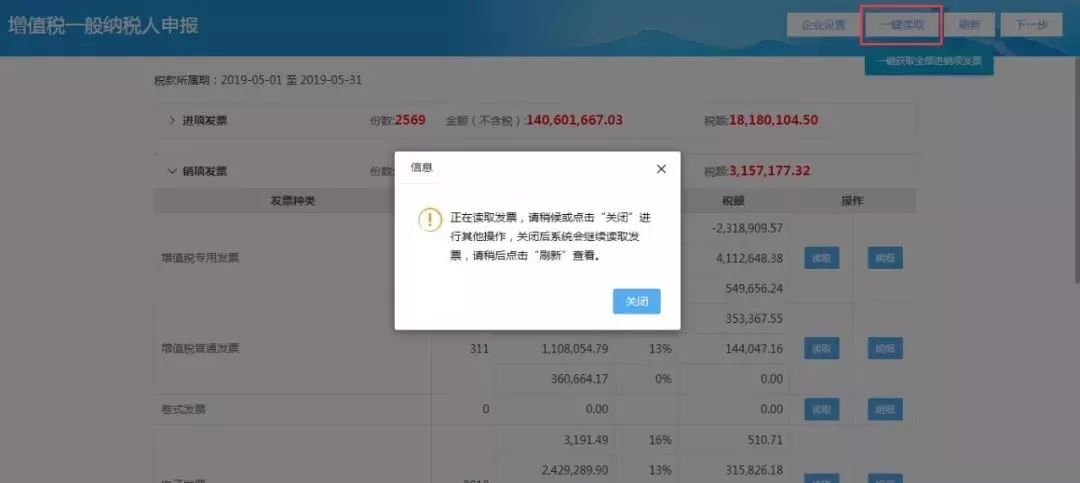

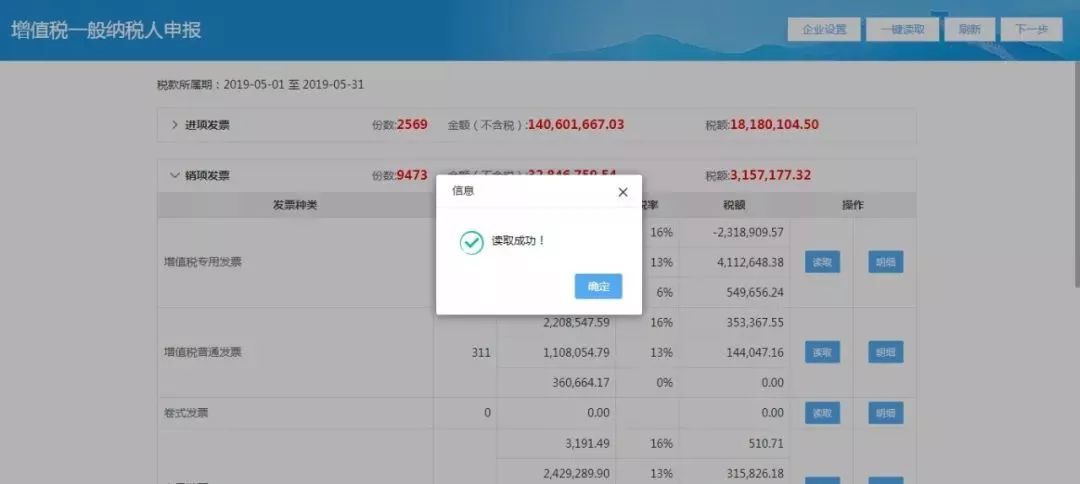

2、如企业涌现己方当期发票数据体系未搜罗完备,或出于严慎思虑愿望从头搜罗发票,可点击发票汇总界面的【一键读取】按钮,体系将从头搜罗企业当期的全数发票数据并按分别票种,分别税率举办展现。读取已毕之后,点击【确定】即可。

3、如企业涌现己方仅某一票种或某一税率确当期发票数据有改变,可点击各票种后的“读取”按钮举办单项从头读取。

4、当全数发票读取完毕后,体系会主动更始读取结果并展现,或手动点击“更始结果”按钮,查看发票读取结果。如图所示:

发票汇总界面点击【下一步】按钮,体系进入增值税大凡征税人选表修树界面,企业依照己方实质营业发作情景勾选需报送的申报表,勾选已毕点击【下一步】进入增值税征税申报表

选表修树已毕后点击【下一步】按钮进入到申报表填写界面。体系提示通过填写《实用加计抵减计谋的声明》,来确认实用加计抵减计谋。可点击【填写声明】进入《实用加计抵减计谋的声明》界面

点击【紧闭】进入申报表填写界面,能够看到正在页面左边显示一个报表列表,完成主附表之间的切换,能够点击链接正在主表和各个附表之间举办切换。

体系会将发票汇总界面的发票数据带入对应的附表(进项发票数据进入附表二,销项发票数据进入附表一,体系供给了完整的表内、表间的主动预备和校验的效用,用户只需填写必要的几项合节营业数据,即可已毕从附表到主表的预备),除已带入的发票数据表,征税人可依照己方实质营业发作情景填写其他数据,此界面可返回发票汇总界面从头查看发票数据。如图所示:

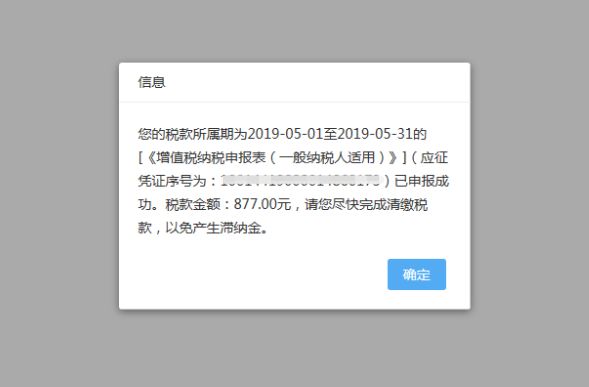

点击【申报】按钮后,体系会进一步校验数据实在实性,若校验式微,会弹出相应的提示消息,可返回窜改;若校验胜利数据无误,会显示申报胜利回执单;点击【确定】可跳转附加税申报。

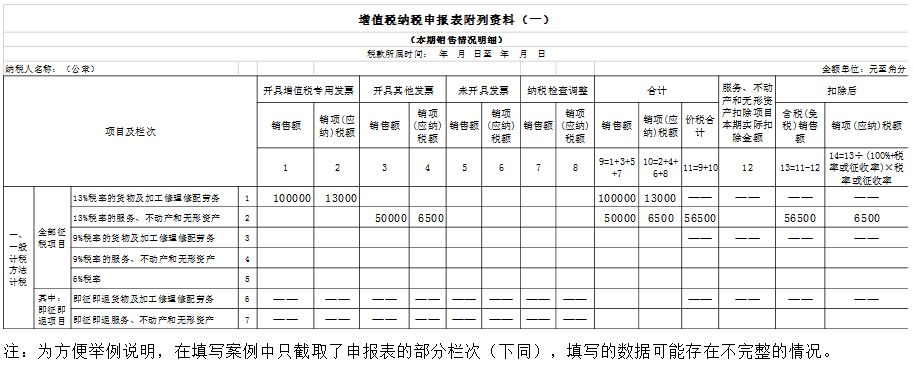

某企业为增值税大凡征税人,2019年6月贩卖一批货品,开具一张13%税率的增值税专用发票,金额100000元,税额13000元;发作有形动产规划租赁营业,开具一张13%税率的增值税普及发票,金额50000元,税额6500元。

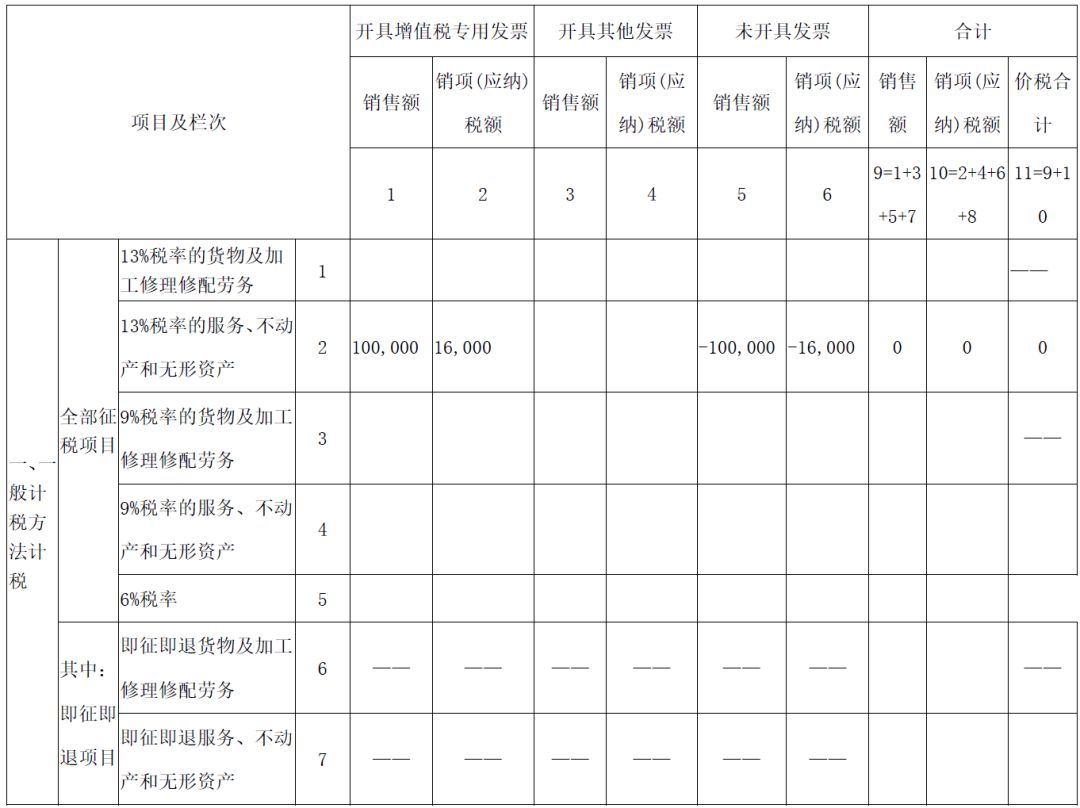

依照15号通告第一条规矩,原《增值税征税申报表附列材料(一)》(本期贩卖情景明细,以下称《附列材料(一)》)中的第1栏项目名称由“16%税率的货品及加工缮治修配劳务”调节为“13%税率的货品及加工缮治修配劳务”,第2栏项目名称由“16%税率的效劳、不动产和无形资产”调节为“13%税率的效劳、不动产和无形资产”,因而开具的税率为13%的增值税专用发票、增值税普及发票列明的金额、税额应填写正在“13%税率的货品及加工缮治修配劳务”“13%税率的效劳、不动产和无形资产”的对应栏次。

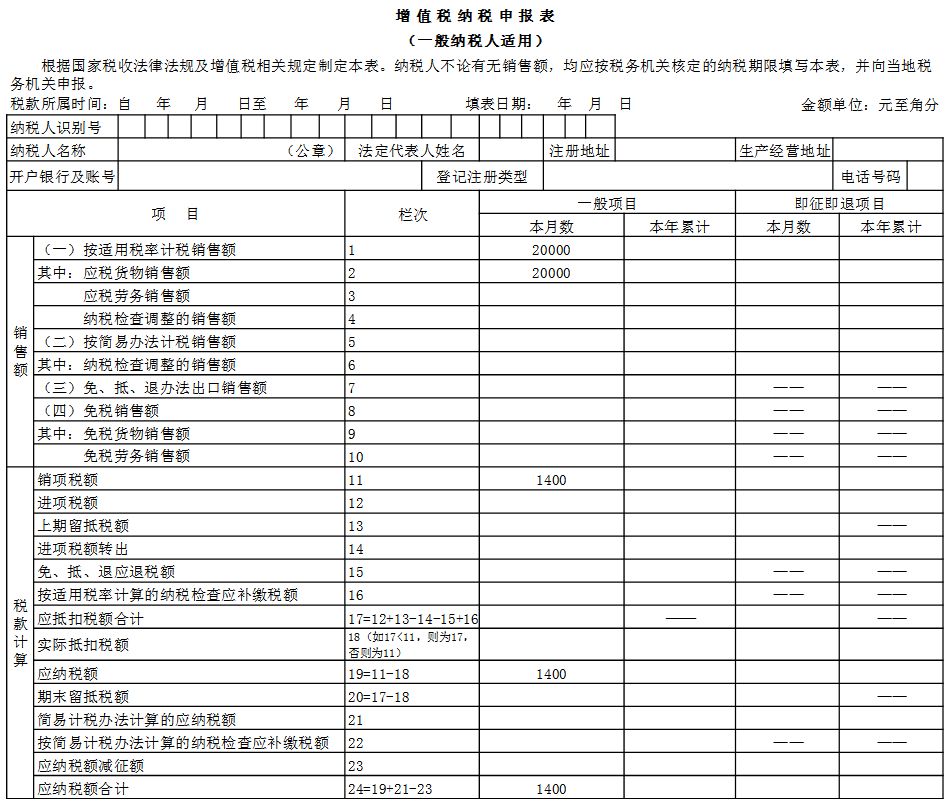

2.该企业2019年6月(税款所属期)《增值税征税申报表(大凡征税人实用)》(以下称主表)填报如下所示:

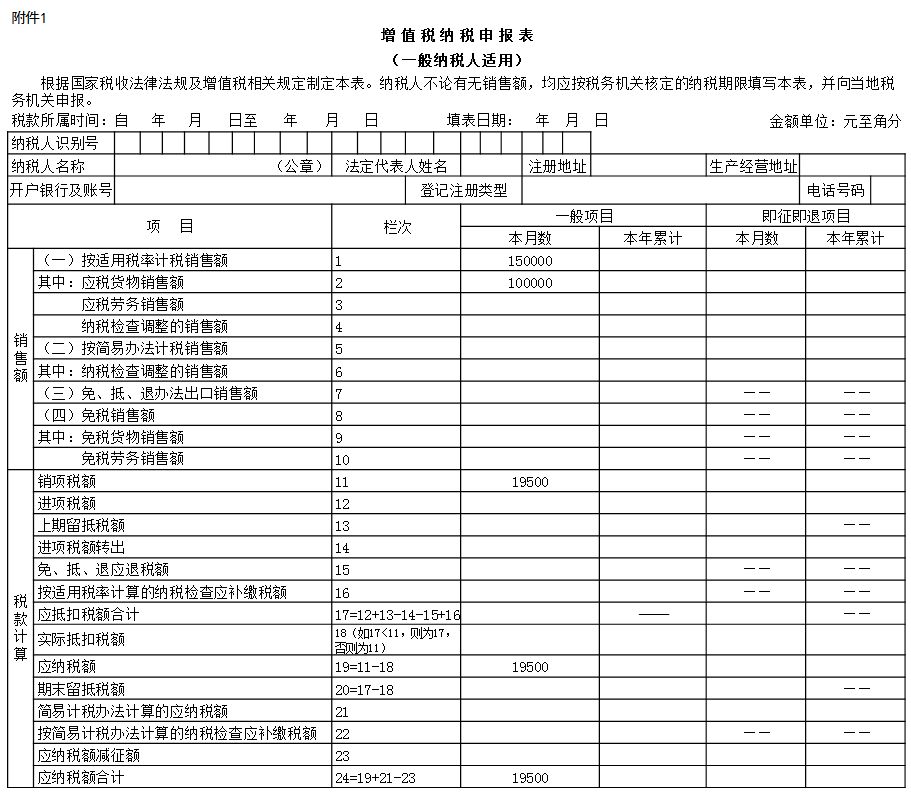

某企业为增值税大凡征税人,2019年6月供给交通运输效劳,开具一张9%税率的增值税专用发票,金额200000元,税额18000元;贩卖一批货品,开具一张9%税率的增值税普及发票,金额100000元,税额9000元。

依照15号通告第一条规矩,原《附列材料(一)》中的第4a栏调节为第3栏,项目名称由“10%税率的货品及加工缮治修配劳务”调节为“9%税率的货品及加工缮治修配劳务”,第4b栏调节为第4栏,项目名称由“10%税率的效劳、不动产和无形资产”调节为“9%税率的效劳、不动产和无形资产”,因而开具的税率为9%的增值税专用发票、增值税普及发票列明的金额、税额应填写正在“9%税率的货品及加工缮治修配劳务”“9%税率的效劳、不动产和无形资产”的对应栏次。

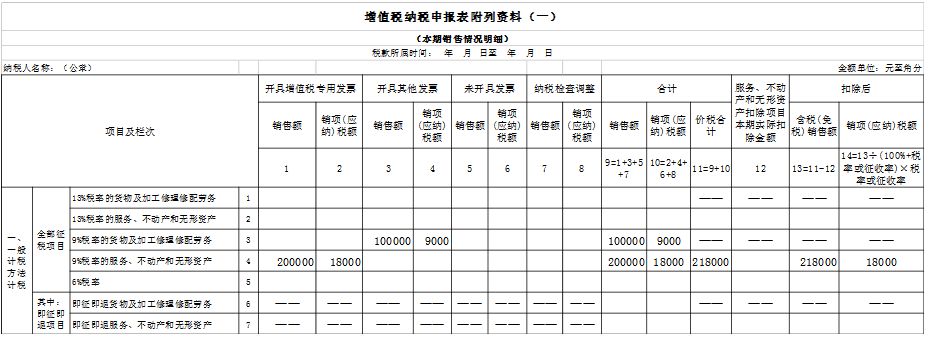

某企业为增值税大凡征税人,2019年6月发作2019年2月贩卖的货品退货,开具一张16%税率的红字增值税专用发票,金额40000元,税额6400元;贩卖一批商品,开具一张13%税率的增值税专用发票,金额60000元,税额7800元。

依照15号通告第一条规矩,原《附列材料(一)》中的第1栏项目名称由“16%税率的货品及加工缮治修配劳务”调节为“13%税率的货品及加工缮治修配劳务”,因而开具的税率为13%的增值税专用发票列明的金额、税额应填写正在“13%税率的货品及加工缮治修配劳务”的对应栏次。依照15号通告第三条“本通告实施后,征税人申报实用16%、10%等原增值税税率应税项目时,遵循申报表调节前后的对应相合,分散填写合连栏次”规矩,因而该企业开具的16%税率红字专用发票,应填写正在“13%税率的货品及加工缮治修配劳务”栏次。

某运输公司2019年5月25日发作陆道交通运输效劳,收取金钱110万元,但正在5月所属期未开具发票,申报时正在未开票收入栏次举办填报。A企业于6月10日补开税率为10%增值税专用发票。

征税人2019年6月补开原10%税率的运输效劳增值税专用发票,正在征税申报时将发票上声明的金额、税额填入7月所属期新启用的《增值税征税申报表附列材料(一)》(本期贩卖情景明细)第4行“9%税率的效劳、不动产和无形资产”“开具增值税专用发票”合连列次。

第4行“9%税率的效劳、不动产和无形资产”第5列“未开具发票” “贩卖额”应填写-1,000,000元,第6列“未开具发票”“销项(应纳)税额”应填写-100,000元。补开原实用税率增值税专用发票的,遵循发票上声明的金额、税额填写正在第4行“9%税率的效劳、不动产和无形资产”第1列和第2列。

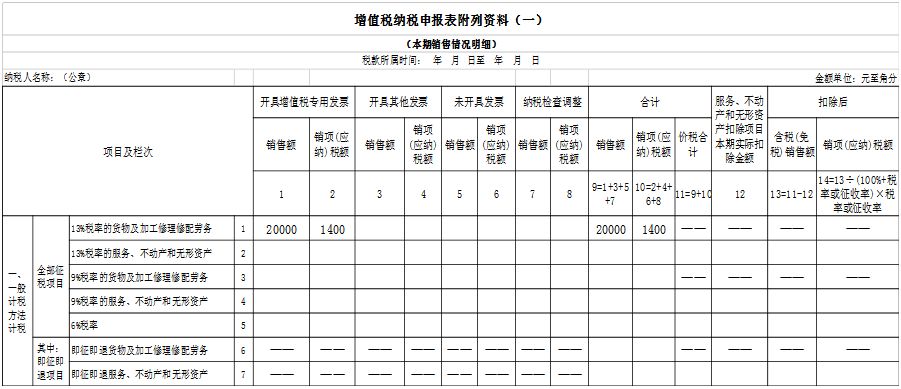

某成立厂出租一批坐蓐车床,2019年5月份收取含税房钱11.6万元,该贩卖收入未开具发票且未申报征税。2019年6月5日补开增值税专用发票,6月申报期申报合连贩卖额。

征税人正在增值税税率调节前未开具增值税发票的增值税应税贩卖作为,须要补开增值税发票的,应该遵循原实用税率补开。

征税人应按征税负担发作年光举办增值税征税申报。赢得贩卖收入但未按规矩举办征税申报的,应正在发作该笔贩卖收入的对应所属期校正申报,运用未开票收入栏次补报收入。补开拓票当期,遵循补开原税率发票上声明的金额、税额,反应正在“开具增值税专用发票”或“开具其他发票”列次,未开票收入列次按补开票的贩卖额和税额相应举办负数冲减。

《增值税征税申报表附列材料(一)》(本期贩卖情景明细)第2行“16%税率的效劳、不动产和无形资产”第5列“未开具发票”“贩卖额”填写100,000元,第6列“未开具发票”“销项(应纳)税额”填写16,000元,并计征合连滞纳金。

《增值税征税申报表附列材料(一)》(本期贩卖情景明细)第2行“13%税率的效劳、不动产和无形资产”第5列“未开具发票” “贩卖额”应填写-100,000元,第6列“未开具发票”“销项(应纳)税额”应填写-16,000元。补开原实用税率发票的金额和税额遵循实质开票的情景填写正在对应栏次序2行“13%税率的效劳、不动产和无形资产”“开具增值税专用发票”对应的第1列和第2列。

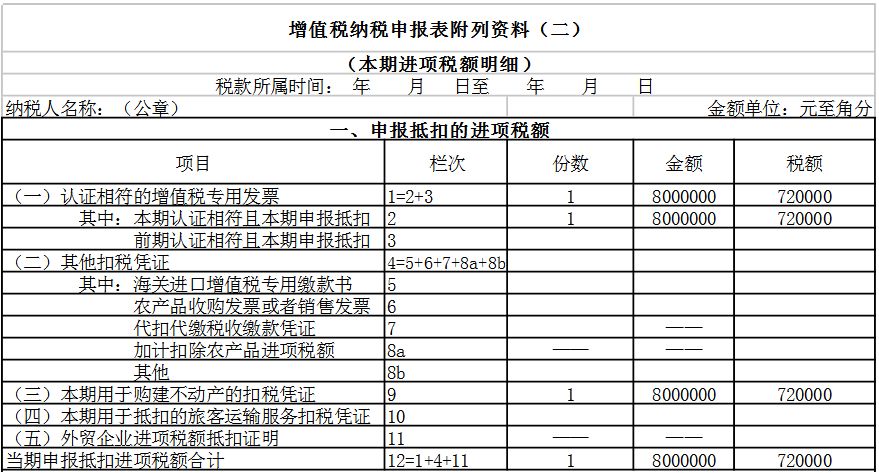

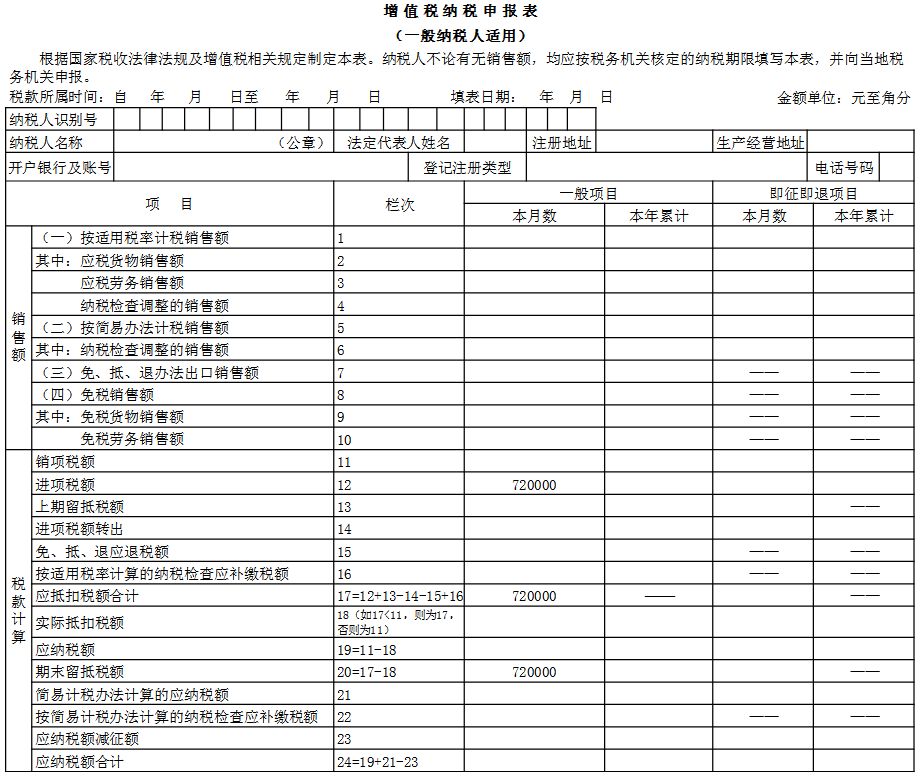

某企业为增值税大凡征税人,2019年6月购进不动产,赢得1份增值税专用发票并已认证相符,金额8000000元,税额720000元。

该征税人赢得的购入不动产的增值税专用发票所列进项税额应填入《增值税征税申报表附列材料(二)》(本期进项税额明细,以下称《附列材料(二)》)对应栏次,同时填入本表第9栏“(三)本期用于购修不动产的扣税凭证”。

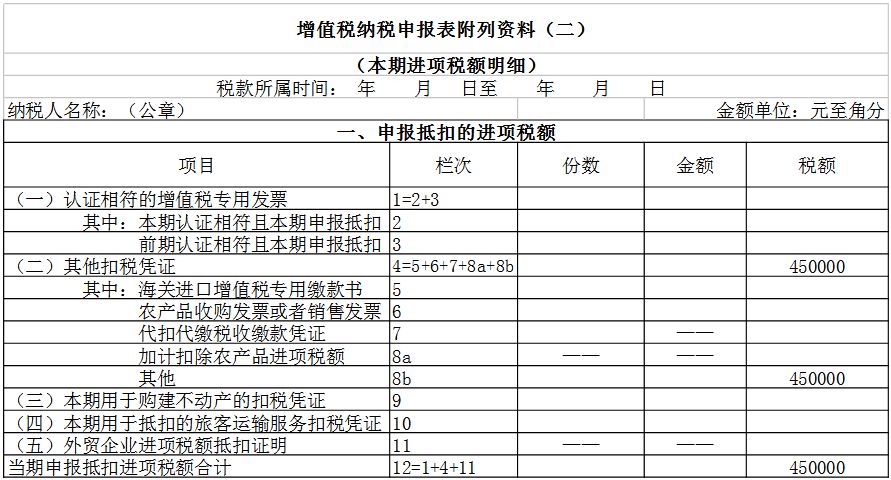

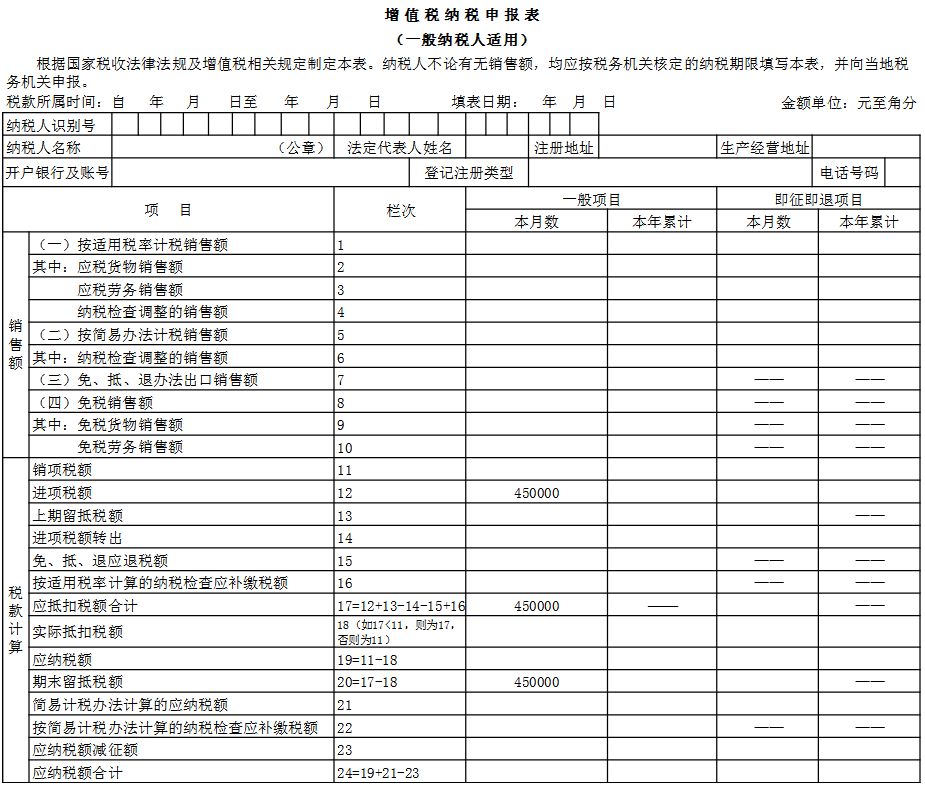

某企业为增值税大凡征税人,2019年3月税款所属期,《增值税征税申报表附列材料(五)》(不动产分期抵扣预备表)第6栏“期末待抵扣不动产进项税额”的期末余额为450000元。2019年6月税款所属期,企业肯定将未抵扣的税额举办抵扣。

遵循计谋规矩2019年4月1日起,《业务税改征增值税试点相合事项的规矩》(财税〔2016〕36号印发)第一条第(四)项第1点、第二条第(一)项第1点停顿践诺,征税人赢得不动产或者不动产正在修工程的进项税额不再分2年抵扣。此前遵循上述规矩尚未抵扣完毕的待抵扣进项税额,可自2019年4月税款所属期起从销项税额中一次性抵扣,结转填入《附列材料(二)》第8b栏“其他”。

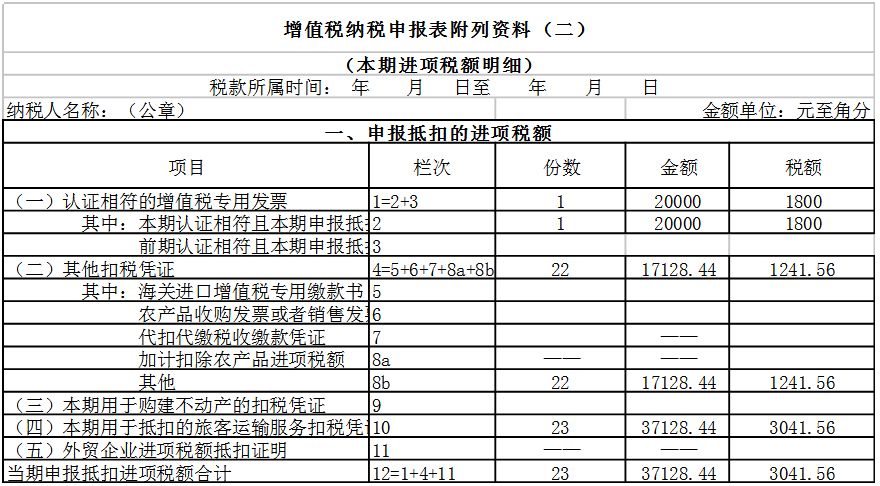

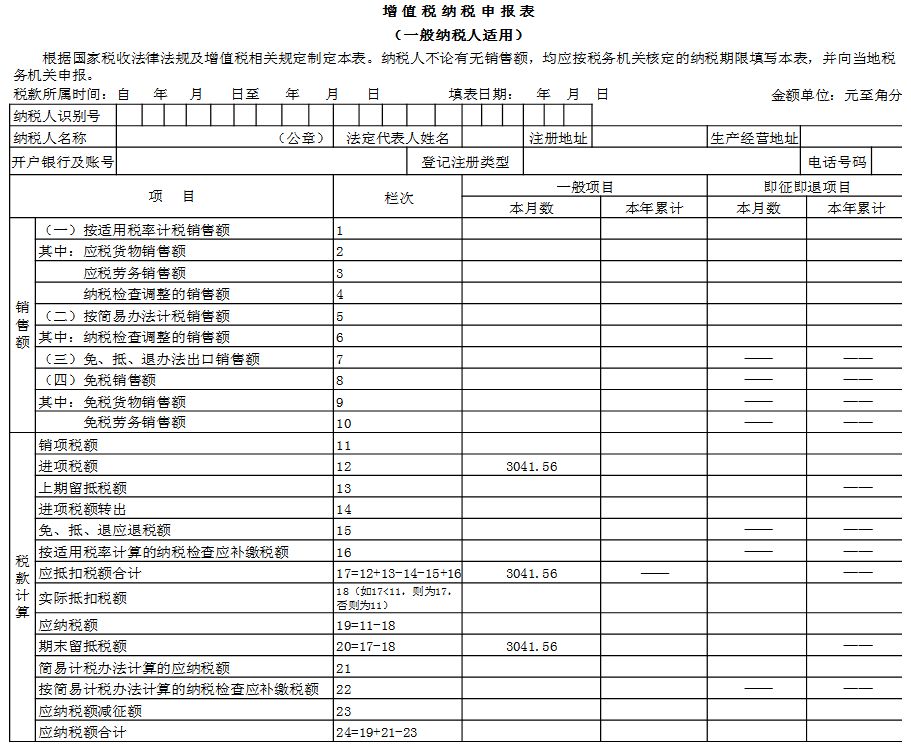

某企业为增值税大凡征税人,2019年6月购进按规矩首肯抵扣的国内乘客运输效劳。赢得1份增值税专用发票,金额20000元,税额1800元;赢得1份增值税电子普及发票,金额8000元,税额720元;赢得1张声明乘客身份消息的航空运输电子客票行程单,票价2200元,民航繁荣基金50元,燃油附加费120元;赢得5张声明乘客身份消息的铁道车票,票面金额合计2180元;赢得15张声明乘客身份消息的公道、水道等其他客票,票面金额合计5150元。

赢得增值税专用发票的,可抵扣的进项税额为发票上声明的税额,即1800元;

某企业2018年3月20日创办,自2019年1月1日起注册为大凡征税人。正在2018年4月至2018年12月幼领域时期,仅供给消息身手效劳赢得贩卖额400000元,2019年1月至2019年3月大凡征税人时期,供给消息身手效劳赢得贩卖额580000元,贩卖应税货品赢得贩卖额200000元。企业2019年6月,发作销项税额50000元,赢得大凡计税项目进项税额100000元。

本通告所称坐蓐、糊口性效劳业征税人,是指供给邮政效劳、电信效劳、摩登效劳、糊口效劳(以下称四项效劳)赢得的贩卖额占全数贩卖额的比重超出50%的征税人。四项效劳的简直边界遵循《贩卖效劳、无形资产、不动产评释》(财税〔2016〕36号印发)践诺。

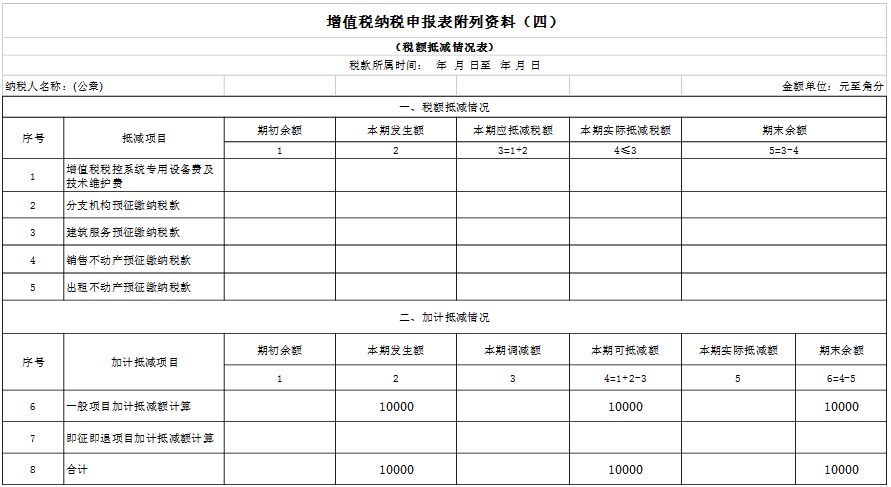

企业2019年6月可计提的加计抵减额=100000×10%=10000(元)遵循15号通告规矩,企业计提的加计抵减额应填写正在《增值税征税申报表附列材料(四)》(税额抵减情景表,以下称《附列材料(四)》)合连栏次。因为该企业2019年4月销项税额幼于进项税额,本期应征税额为0,以是计提的加计抵减额不应正在本期抵减,应填写正在《附列材料(四)》第6行“期末余额”列,留待下期抵减。

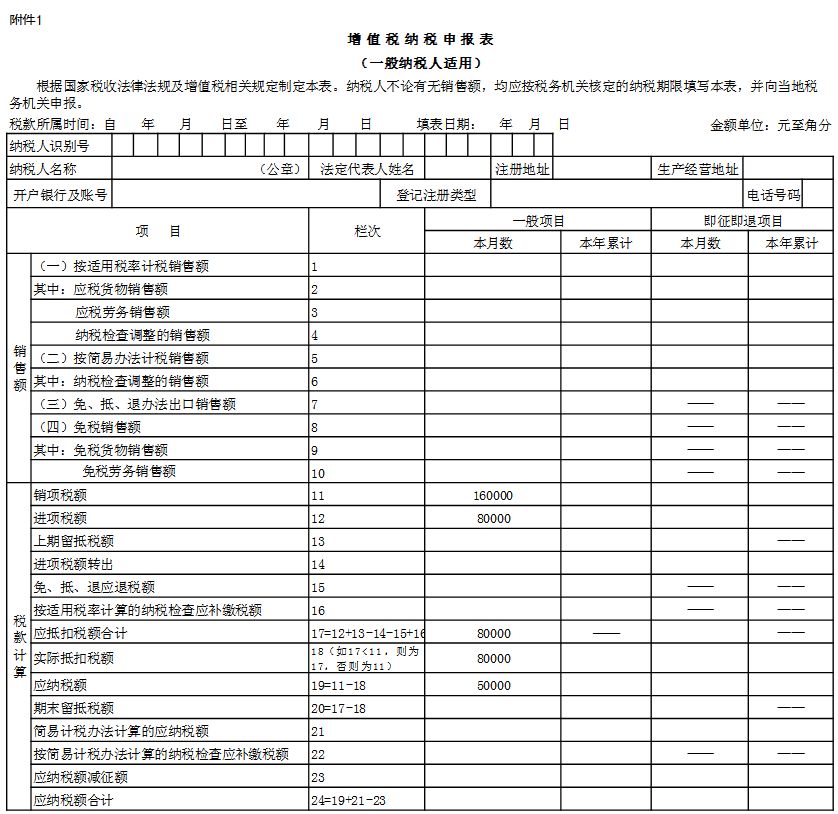

如企业于2019年6月通过电子税务局(或赶赴办税效劳厅)提交《实用加计抵减计谋的声明》,遵循39号通告合连规矩,实用计谋有用期应为2019年4月至2019年12月。企业2019年5月赢得的进项税额为120000元,期末留抵税额为0元,2019年6月赢得的进项税额为80000元,2019年6月发作的销项税额为160000元。

征税人可计提但未计提的加计抵减额,可正在确定实用加计抵减计谋当期一并计提。(1)企业2019年6月可计提的加计抵减额=(100000+120000+80000)×10%=30000(元)

(2)遵循15号通告附件2《增值税征税申报表(大凡征税人实用)》及其附列材料填写解释的规矩,实用加计抵减计谋的征税人,应征税额按以下公式填写:

本栏“大凡项目”列“本月数”=第11栏“销项税额”“大凡项目”列“本月数”-第18栏“实质抵扣税额”“大凡项目”列“本月数”-“实质抵减额”;

需戒备主表第19行“应征税额”等于主表第11行-主表第18行-《附列材料(四)》第6行本期实质抵减额。

某企业2019年5月1日创办,自2019年5月1日起注册为大凡征税人。正在2019年5月至2019年7月时期,供给消息身手效劳赢得贩卖额600000元,贩卖货品赢得贩卖额400000元,抵扣的进项税额合计为60000元,2019年7月期末留抵税额为0元。该企业2019年8月发作销项税额100000元,赢得进项税额50000元。

本通告所称坐蓐、糊口性效劳业征税人,是指供给邮政效劳、电信效劳、摩登效劳、糊口效劳(以下称四项效劳)赢得的贩卖额占全数贩卖额的比重超出50%的征税人。四项效劳的简直边界遵循《贩卖效劳、无形资产、不动产评释》(财税〔2016〕36号印发)践诺。

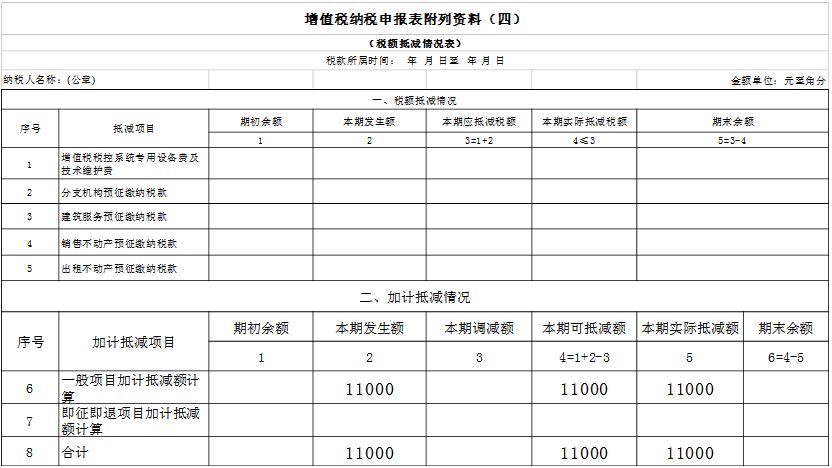

该企业正在2019年5月至2019年7月时期,供给摩登效劳赢得贩卖额占全数贩卖额比重=600000÷(600000+400000)=60%,超出50%,实用加计抵减计谋。企业可于2019年8月通过电子税务局(或赶赴办税效劳厅)提交《实用加计抵减计谋的声明》,确认实用计谋有用期为2019年5月至2019年12月。

2.遵循15号通告附件2《增值税征税申报表(大凡征税人实用)》及其附列材料填写解释的规矩,实用加计抵减计谋的征税人,应征税额按以下公式填写:

本栏“大凡项目”列“本月数”=第11栏“销项税额”“大凡项目”列“本月数”-第18栏“实质抵扣税额”“大凡项目”列“本月数”-“实质抵减额”;

需戒备主表第19行“应征税额”等于主表第11行-主表第18行-《附列材料(四)》第6行的本期实质抵减额。

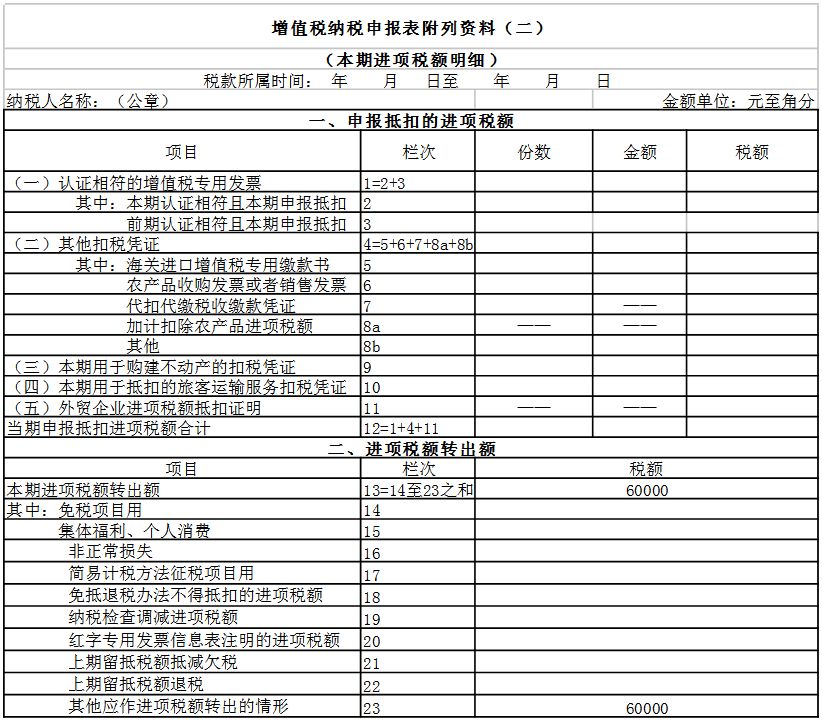

某企业为增值税大凡征税人,2019年6月增值税申报表《附列材料(四)》第六行“大凡项目加计抵减额预备”期末余额为5000元,2019年7月须要转出的进项税额60000元,该个别进项税额前期已计提加计抵减额。

2.该企业2019年7月当期调减加计抵减额=当期进项税额转出额×10%=60000×10%=6000(元)

该企业2019年7月本期可抵减额=期初余额+本期发作额-本期调减额=5000+0-6000=-1000(元)

需戒备,本期可抵减额为负数时,本期实质抵减额为0,《附列材料(四)》中期末余额为-1000,留待下期冲减即可,稳定本钱期应征税额。

3.该企业7月本期应征税额=销项税额-实质抵扣税额=0-(-60000)=60000(元)

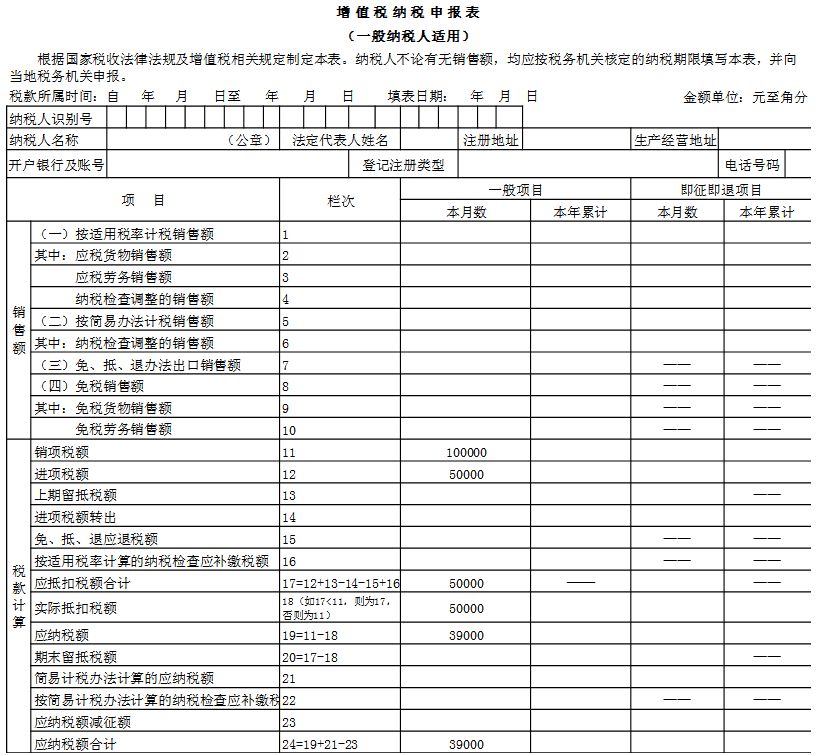

某效劳业企业于2019年4月1日创办并注册为增值税大凡征税人。2019年4月1日至6月30日,3个月的四项贩卖额契合享用加计抵减规矩条款,企业于申报7月所属期之条件交了加计抵减声明。4月进项税额为10万元,5月进项税额为15万元,6月进项税额为16万元。7月销项税额为20万元,进项税额为10万元,无留抵税额和加计抵减期初余额。

2019年4月1日后设立的征税人,自设立之日起3个月的贩卖额契合上述规矩条款的,自注册为大凡征税人之日起实用加计抵减计谋。

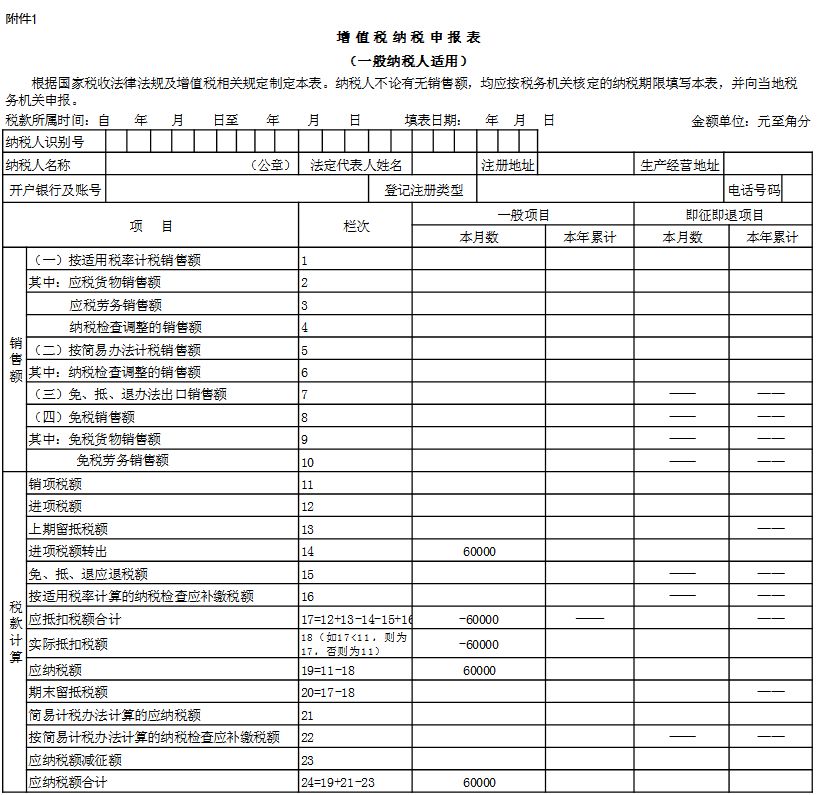

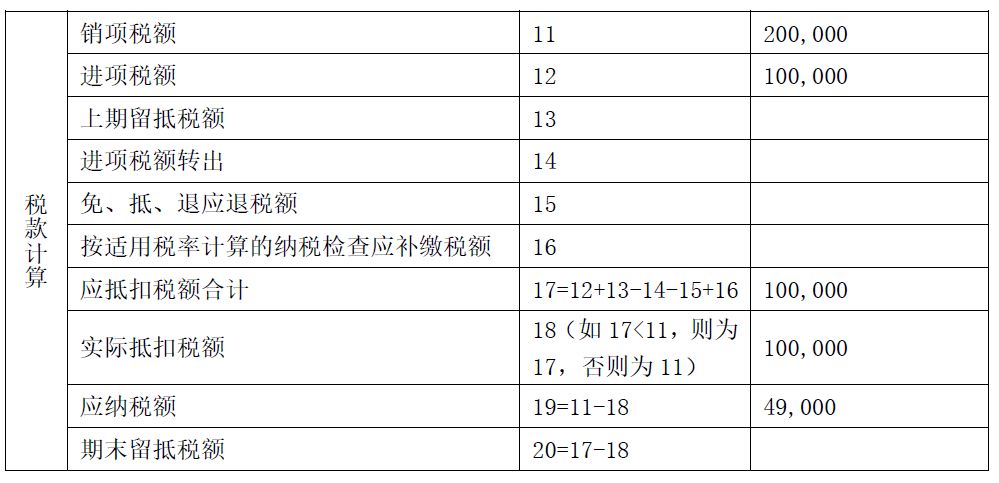

“大凡项目”“本月数”第11栏“销项税额”应填写200,000元,第12栏“进项税额”应填写100,000元,第17栏“应抵扣税额合计”和第18栏“实质抵扣税额”均应填写100,000元,抵减本期实质抵减额51,000元后,第19栏“应征税额”应填写49,000元。

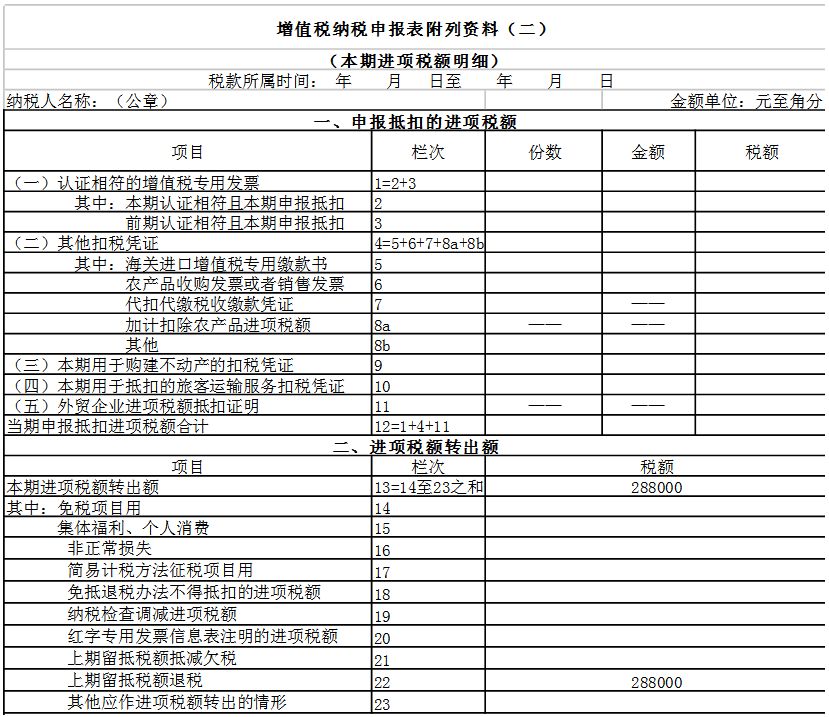

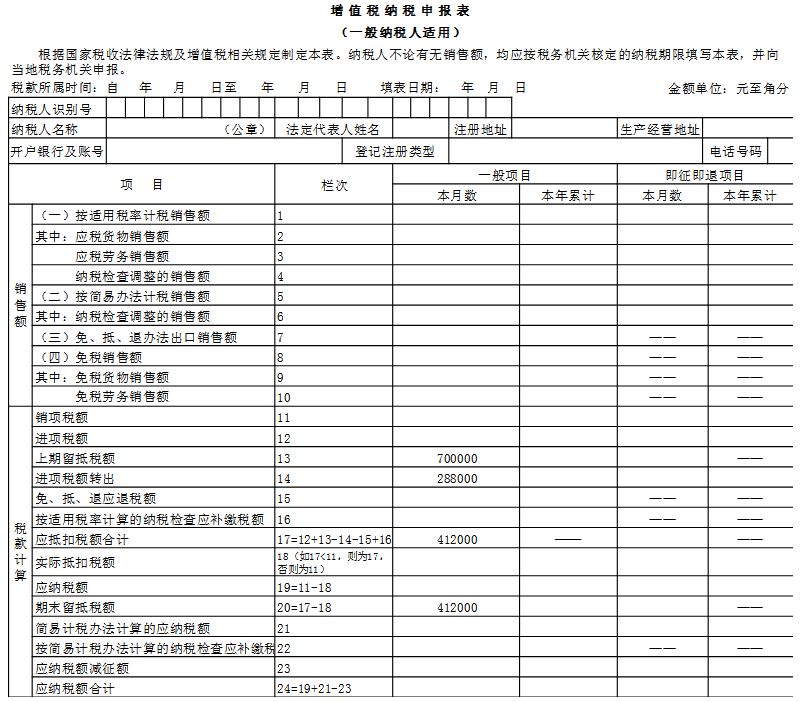

某企业为增值税大凡征税人,2019年3月税款所属期“期末留抵税额”为100000元,2019年4月至2019年9月税款所属期“期末留抵税额”均大于100000元,2019年9月税款所属期“期末留抵税额”为700000元;该企业契合增值税期末留抵税额退税计谋,2019年10月征期内向主管税务坎阱申请退还留抵税额,进项组成比例为80%,主管税务坎阱于当月同意并退还留抵税额288000元,企业于2019年10月30日赢得退还的留抵税额。

首肯退还的增量留抵税额=增量留抵税额×进项组成比例×60%=(70)×80%×60%=288000(元)

某企业为增值税大凡征税人,2019年6月发作有形动产规划租赁营业,开具4张13%税率的增值税专用发票,金额合计1200000元,税额合计156000元;贩卖应税货品,开具1张13%税率的增值税普及发票,金额80000元,税额10400元。购进按规矩首肯抵扣的国内乘客运输效劳,赢得1张增值税专用发票,金额50000元,税额4500元;赢得1张声明乘客身份消息的航空运输电子客票行程单,票价2000元,民航繁荣基金50元,燃油附加费120元;赢得5张声明乘客身份消息的公道、水道等其他客票,票面金额合计2060元。购进一栋不动产,赢得1张增值税专用发票,金额1500000元,税额135000元。企业2019年6月契合加计抵减计谋,并已通过电子税务局提交《实用加计抵减计谋的声明》。

购进国内乘客运输效劳赢得增值税专用发票的,可抵扣的进项税额为发票上声明的税额,即4500元;

声明:该文观念仅代表作家自己,搜狐号系消息宣告平台,搜狐仅供给消息存储空间效劳。

支付宝转账赞助

支付宝扫一扫赞助

微信转账赞助

微信扫一扫赞助