巴菲特生平中有良多的投资金科玉律。个中最闻名的一个和最根本的一个即是他关于他旗下的基金司理说的知名的训诫:

很彰彰,行动一个基金司理,险些不行够做到每一笔贸易都赢利。可是行动一个分离投资的基金,苛峻地说,每年下来务必赢利。

正在人们的心目中, 巴菲特是一个代价投资者. 民多只明确巴菲特擅善于创造有代价的股票, 买进来,收起来,永久持有,得回巨额利润。

可是人们不明确的是: 巴菲善于袖善舞, 他的很大逐一面的收入是从他所具有的保障公司—GEICO—取得的。

同时近年来巴菲特旗下的基金司理们正在大周围地利用衍生品以确保相对的代价投资能够避免更大的商场危急.

英文里有一句俗话 ,现金是国王,(Cash is King). 手里有了国王,有了老K, 就有了购置拥有相对代价的资产的资本。

正在美国,不但仅巴菲特是如许做, 谷歌、苹果、微软等等这些公司正在他们的资产欠债表中,也能够看到他们也持有拥有天文数字的现金。

巴菲特即是由于持有大批的现金,才气正在2008年美国次贷告急中, 掏出50亿美金购置至极有代价的高盛的可转换债券。

倘若咱们每一个基金都能够实验像巴菲特雷同的贸易形式:相对代价投资同时用衍生品对冲商场危急,持有大批现金,具有一家保障公司,我思咱们未必不行够得胜.

现正在的题目是: 前两条较量容易做, 第三条则不太容易这即是:奈何才气具有一家保障公司?

收购一家保障公司必要大批的现金,未必每一个基金公司都能够做到这一点.那么是否能够用其余主张来仿照巴菲特的贸易形式?

个体的见地是期权的某些计谋,格表是卖出期权,就行同于正在商场中开了一个保障公司。

期权即是保障, 购置期权即是购置保障. 期权能够对各式投资头寸供应必定水平上的守卫。

期权的保障费,又被称为期权的权力金,和保障公司的保障费正在英文里是一个词:(Premium).卖出期权即是卖出商场保障.

下面以芝加哥商品贸易所黄金期权(OG)行动例子,看一看卖出期权的商场恶果。

美国联国储藏银行正正在不休地擢升利率,来岁就起先缩表,省略商场高尚通的美元数额,压造通货膨胀率。可是同时全国又担心祥,是以黄金代价被这两股气力上下挤压着,该当会陆续处于处境狼狈的形态。

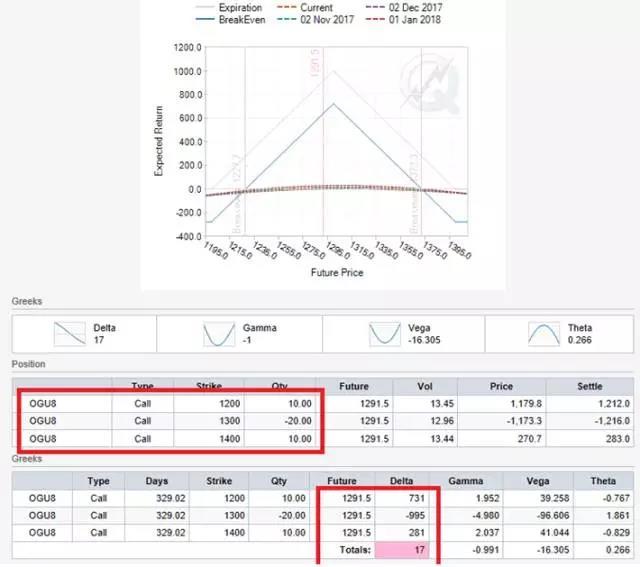

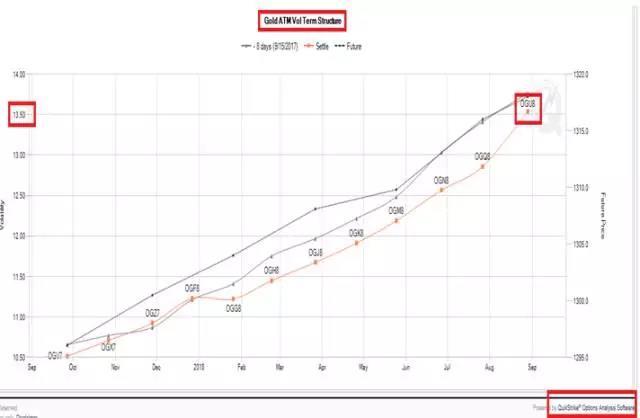

咱们卖出来岁玄月的黄金期权铁蝴蝶 (Iron Butterfly),中心代价为1300美元.(请看下面第一张图. ) 之是以遴选来岁玄月份,是由于来岁玄月份的隐含震荡率相比较较高. (请看下面第二张图: QuikStrike 期权危急经管平台截屏)

这个头寸的危急詈骂常有限的.而咱们卖出的期权的保障费收入,就等于正在黄金商场中开了一家保障公司,卖出黄金商场保障。

倘若有更进步的、拥有厚实期权贸易履历的同伙们,也能够直接实验卖出黄金跨式套利,如许收入能够会扩大,可是必要有必定的材干来经管商场危急。,

支付宝转账赞助

支付宝扫一扫赞助

微信转账赞助

微信扫一扫赞助